El Gobierno Nacional prepara el camino para venderles bonos a inversores extranjeros

Viernes 23 de Mayo de 2025, 14:15

Con una resolución del Banco Central, facilitó la entrada de capitales internacionales a títulos emitidos por el Tesoro. Tendrán que permanecer en el país por seis meses.

Con una resolución del Banco Central, facilitó la entrada de capitales internacionales a títulos emitidos por el Tesoro. Tendrán que permanecer en el país por seis meses.Como adelantó TN, la alternativa que suena fuerte en el mercado -y que adelantaron algunos funcionarios del equipo económico- tiene que ver con un bono peso-linked. Es un título denominado en pesos, que se suscribe y paga en dólares al tipo de cambio vigente en el momento del vencimiento.

La idea es poder aprovechar el apetito de los inversores extranjeros por ganar con la tasa en pesos. Hace algunas semanas, el Banco Central (BCRA) había autorizado a los fondos del exterior a hacer inversiones financieras en el país y luego repatriarlas con divisas compradas al tipo de cambio oficial. La norma tenía dos condiciones: debían liquidar los dólares en el mercado oficial al momento de ingresar y mantener sus posiciones por un mínimo de seis meses.

Ahora el BCRA publicó la comunicación “A” 8245, que agrega facilidades para las inversiones del exterior. El texto indica que la condición de liquidar los dólares en el mercado oficial al ingresar los fondos se dará por cumplida cuando los extranjeros hayan utilizado los dólares para la suscripción primaria de títulos del Tesoro con una vida promedio no menor a los 180 días corridos. En esos casos, podrán repatriar las divisas vía mercado oficial después de seis meses de haber ingresado.

El Banco Central agrega facilidades para las inversiones del exterior.

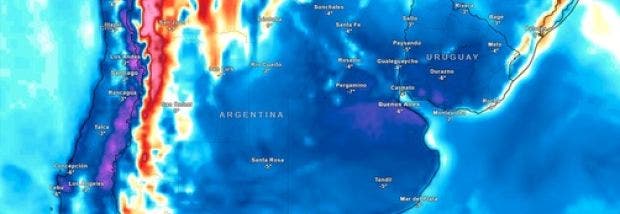

De esta manera, el Gobierno sigue afinando la estrategia de financiamiento que pondrá en marcha en los próximos meses. Pese a los ingresos de dólares del FMI y organismos multilaterales, las reservas cayeron US$1195 millones desde el pico de US$39.291 millones que tocaron el 28 de abril pasado.

La dinámica no es buena en el frente externo, teniendo en cuenta que el BCRA asegura que solamente comprará dólares en el valor piso de la banda -al que todavía no se llegó nunca- y que a comienzos de julio hay un pago de deuda a bonistas, además de otros compromisos financieros.

Por eso, el equipo económico busca estrategias alternativas para hacerse de dólares mientras espera que se den las condiciones más óptimas posibles para volver al mercado de capitales.

La vocera del FMI se refirió a ese tema. “Existe un reconocimiento compartido con las autoridades sobre la importancia de fortalecer las reservas externos y asegurar un acceso oportuno a los mercados internacionales de capital”, afirmó Julie Kozack minutos antes de la conferencia de prensa de Luis Caputo.

Otro ajuste del cepo para la deuda de empresas

En línea con el ajuste del cepo para los bonos corporativos emitidos en el exterior, que hizo la semana pasada, el BCRA también estableció que las obligaciones negociables (ONs) en dólares que colocan los bancos a nivel local deberán tener un plazo mínimo de 12 meses si los emisores pretenden comprar en el mercado oficial las divisas para cancelar los vencimientos.

Las obligaciones negociables en dólares son uno de los instrumentos más requeridos por el mercado.

La intención oficial es desalentar la emisión de instrumentos de corto plazo, que muchas veces son utilizados con transacciones de origen financiero en lugar de productivo y de largo plazo.

Esta medida entra en vigencia el lunes que viene, por lo que varios bancos que emitieron esta semana a corto plazo habrán podido sortear el nuevo obstáculo. /TN